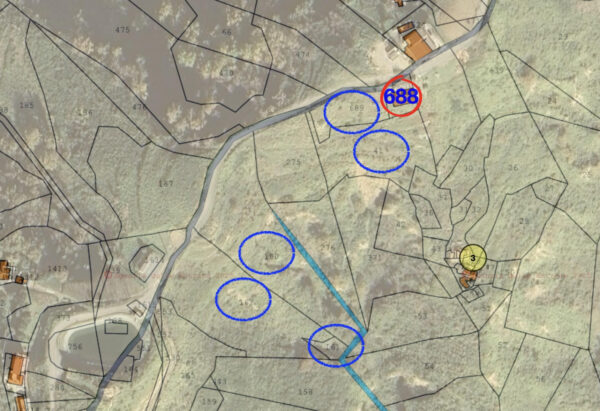

Katastrální mapy v Itálii, známé jako “Catasto”, jsou oficiální registr nemovitostí spravovaný Agenzia delle Entrate (daňovým úřadem). Obsahují údaje o parcelách, budovách a jejich vlastnictví, přičemž se dělí na Catasto Terreni (eviduje pozemky) a Catasto Fabbricati (eviduje stavby). Každá nemovitost má přiřazený Foglio (list mapy), Particella (pozemková parcela) a případně Subalterno (podjednotku pro jednotlivé části budov). Katastrální údaje slouží k daňovým účelům, výpočtu IMU (místní daň z nemovitosti) a ověřování právního stavu nemovitostí.

Přístup k údajům je možný přes online portál Sister nebo u notářů a geodetů. Italský katastr nemovitostí není právním, ale pouze fiskálním registrem, což znamená, že zápisy v katastru nejsou automatickým důkazem vlastnického práva, ale slouží primárně k daňovým účelům. Právní vlastnictví se ověřuje v Registru nemovitostí (Registro Immobiliare).

Ten spravují notáři a kde jsou evidovány převody vlastnictví, zástavy a další právní vztahy. Katastrální evidence v Itálii využívá systém katastrálních hodnot (Rendita catastale), které se liší od tržních cen a určují základ pro výpočet daní, jako je IMU (městská daň z nemovitostí), TARI (poplatek za odpad) a TASI (služby spojené s nemovitostí). Údaje lze získat online prostřednictvím portálu Sister nebo na místních úřadech Ufficio del Catasto, kde lze požádat o “Visura Catastale” (výpis z katastru), který obsahuje identifikační údaje o nemovitosti, její polohu, rozlohu, vlastníka a daňovou hodnotu.

Geodeti a architekti mohou prostřednictvím katastrálního systému provádět změny, jako jsou “accatastamento” (registrace nové stavby), “frazionamento” (rozdělení parcely) nebo “variazione catastale” (změna údajů například po rekonstrukci). V italských katastrálních mapách se používají zkratky jako “B.C.N.C.” (Bene Comune Non Censibile, společné prostory bez daňového zatížení) nebo “F/4” (dočasně neobyvatelné objekty). Přesnost a aktuálnost údajů v katastru se může lišit, proto je při koupi nemovitosti důležité prověřit nejen katastrální zápis, ale i právní registr vlastnictví.